行业研报|电子烟行业分析报告

一、定义

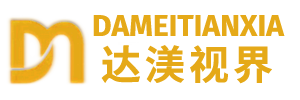

电子烟根据工作原理分为雾化电子烟和加热不燃烧(HNB)。电子雾化烟(Electronic Cigarette, EC),又称电子尼古丁输送系统(Electronic Nicotine Delivery Systems,ENDS),是新型烟草制品的一种,通过雾化烟油产生气体,供人吸食。电子雾化烟是一种用来模拟或代替卷烟抽吸的小型设备,其基本原理是使用加热、超声等方式将含有尼古丁和香精成分的甘油或丙二醇溶液雾化,产生类似于卷烟燃烧的雾气,供人们吸食。目前市场上可供出售的雾化电子烟主要分为封闭式电子烟和开放式电子烟。加热不燃烧(HNB)没有脱离烟草,其工作原理是烟草薄片加热至200-300℃后产生含有尼古丁的气溶胶。因工作温度较比传统卷烟(600℃)大幅降低且烟叶经过复杂工艺处理,故具备较强减害性。

(资料来源:中信证券研究部)

(资料来源:中信证券研究部)二、行业总体概况

01. 行业市场规模及预测:中国电子雾化烟市场崛起,增量空间巨大

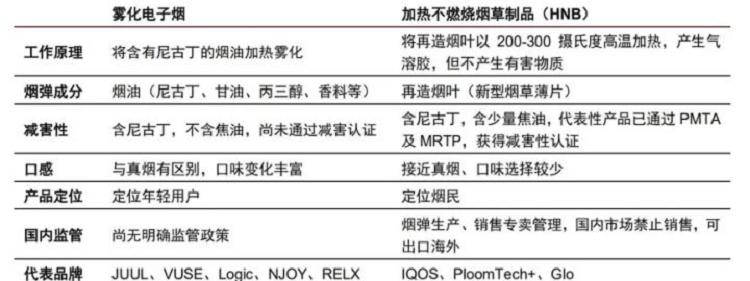

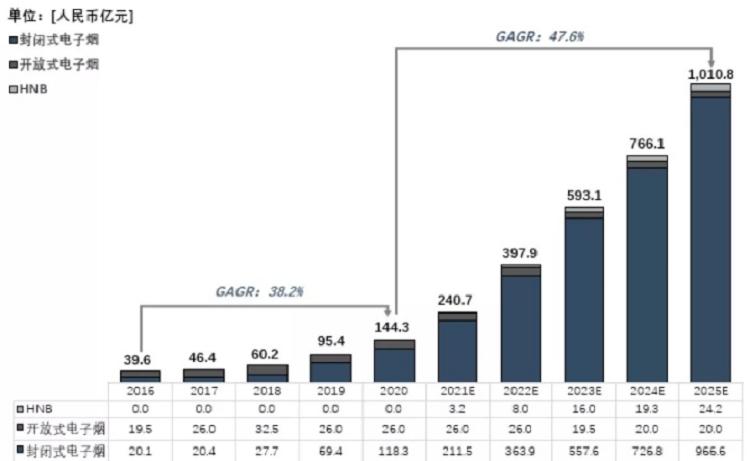

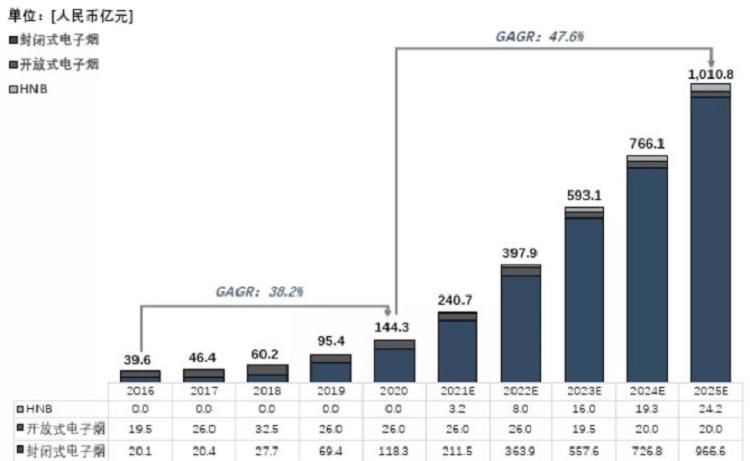

近几年,中国电子雾化烟市场迅速兴起,2016-2020年,中国可燃性烟草市场零售额年复合增长率为5.2%,远小于雾化电子烟的42.9%。中国范围内,封闭式电子烟驱动电子烟增长;根据蓝洞调研数据,2016年封闭式电子烟市场规模仅20.1亿元,2020年上升至118.3亿元,年复合增长率为55.8%,预计2025年将增长至966.6亿元;而开放式电子烟烟油更换麻烦,且生产厂商较少,市场规模保持稳定:2016年开放式电子烟市场规模为19.5亿元,2016年至2020年未见重大变化。2016年至2020年,中国境内禁止销售HNB;而随着中烟集团开始积极布局HNB试点,以及相关政策的即将出台,预计未来HNB产品将开始逐步在中国市场发展。综上,2020年封闭系统产品占电子雾化烟市场的82.0%, 2023年封闭系统产品在电子雾化烟中市场份额有望提升至97.1%,占据主导地位。

(数据来源:头豹研究院)

(数据来源:头豹研究院)中国电子烟市场规模(按营收计),2016-2025年预测

(数据来源:蓝洞调研)

(数据来源:蓝洞调研)中国电子雾化烟市场增量空间巨大。雾芯科技招股书披露数据显示,中国电子烟渗透率已从2016年的0.4%增长到2019年的1.2%,而2020年这个数据已上涨为1.6%,但相较于中国拥有全世界最多的烟草消费者,我们的电子烟渗透率仍然较低,提升空间仍然巨大。随着相关技术日趋成熟及行业巨头的入场,未来电子烟的市场渗透率将不断提升,预计全球范围内到2024年渗透率将达到9.3%。

(数据来源:观研天下)

(数据来源:观研天下)

(数据来源:观研天下)

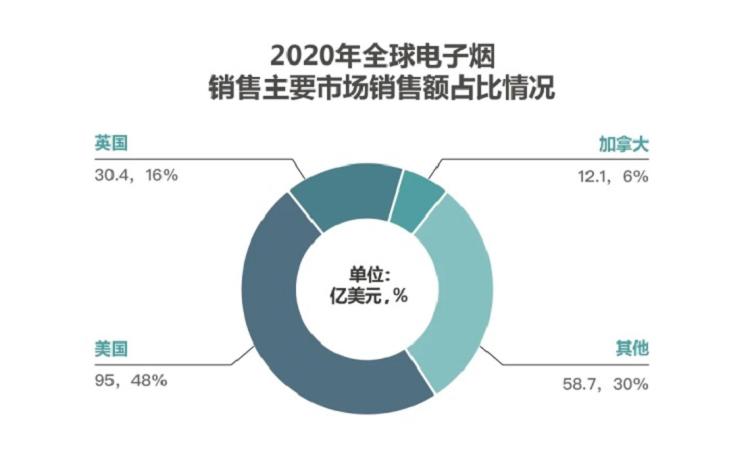

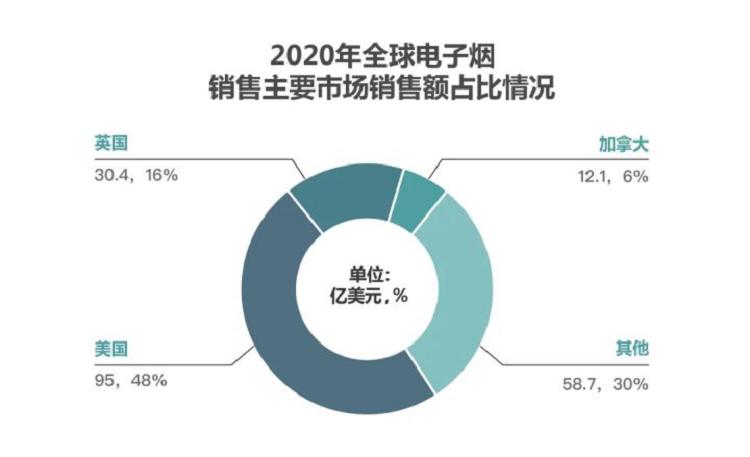

(数据来源:观研天下)从全球电子烟市场来看,电子烟行业的规模总体呈现上升趋势;2020年全球电子烟行业的市场销售额仍持续上升达到424亿美元,同比增长15.6%,且仍主要以封闭式电子烟和开放式电子烟为主。弗若斯特沙利文统计数据显示,2019年全球电子烟市场中,封闭式电子烟市场份额占比为51.90%;开放式电子烟市场份额占比为34.68%,而加热不燃烧设备(HNB)市场份额仅占13.42%。据预测,由于比较受欢迎,到2024年封闭式电子雾化设备的全球市场份额将上升至64.3%,而开放式电子雾化设备的市场份额或将下降至29.2%,封闭式电子烟有望成为未来的主要增长点。

02. 中国电子烟出口需求持续增长,电子烟已成为我国出口创汇重要产业之一

目前全球电子烟消费市场集中于欧美地区,我国作为世界最大的电子烟生产国、出口国,生产了全球约95%以上的电子烟,其中90%供出口;2020年,中国生产的电子烟出口到全球132个国家,是全球电子烟产业的核心驱动地。2016-2020年全球电子烟销售额逐年增长,从2016年的92.7亿美元增长到2020年的196.2亿美元,近五年复合增长率超过20%;根据智研咨询发布的《2021-2027年中国电子烟行业市场行情监测及市场分析预测报告》显示,预计到2024年,市场规模有望达到1440亿美元。而全球电子烟销售额的增长,将进一步拉动我国电子烟的出口需求。2020年全球电子烟销售额超过10亿美元的国家有3个,依次为美国、英国、加拿大,销售额分别为95亿美元、30.4亿美元、12.1亿美元。而美国是从我国进口电子烟的最大采购商。

(数据来源:前瞻产业研究院)

(数据来源:前瞻产业研究院)03. 行业格局:目前我国电子烟行业形成三大梯队的竞争格局

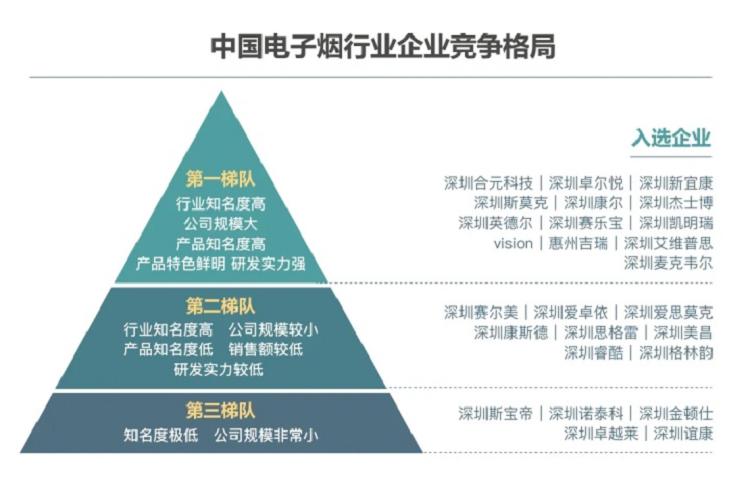

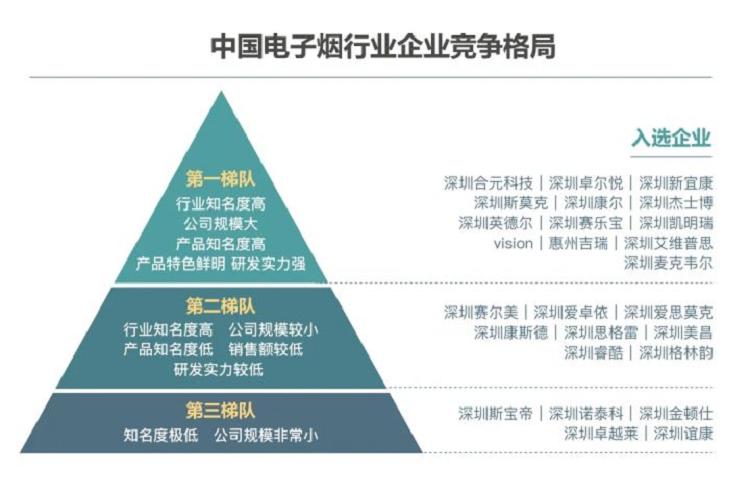

近几年,随着中国电子雾化烟市场迅速兴起,行业呈现完全竞争状态,不仅企业数量非常多,而且价格竞争非常激烈,早期进入者实力优势比较明显,在行业的知名度和发展前景都比较好,能够获得更多的优质订单。而后期进入者,包括众多的中小企业和贸易商,由于规模实力都比较低,目前难以与优势企业进行抗衡。

总体来说,目前已经形成了由合元科技、吉瑞、杰士博、麦克韦尔等早期进入者组成的第一梯队,这些企业具有行业知名度高、公司规模大、产品特色鲜明、研发实力强的特点;以众多中型企业和大型贸易商为主的第二梯队企业行业知名度较高、规模较小、产品知名度较低;第三梯队的企业则以众多小型企业和贸易商为主。

(资料来源:前瞻产业研究院)

(资料来源:前瞻产业研究院)三、行业发展的驱动因素

01. 烟草危害是全球公认的严重卫生问题之一,消费者的健康意识不断增强

根据世界卫生组织(WHO)2017年统计数据显示,全球每年死于吸烟的人数为300万,平均每分钟有6 人死于吸烟。作为全球烟民总数最多的国家,中国每年因吸烟相关疾病导致的直接和间接损失约为3000亿元,中国烟民的健康状态受到了警告。根据中国产业信息网的一项调查显示,有51%的消费者认为电子烟要比普通香烟更加健康,同时有49%的消费者认为电子烟能够帮助戒烟,由此可见消费者出于健康需求在普通香烟与电子烟中将更倾向于选择电子烟产品。同时,WHO预计超过八成与烟草相关的死亡将发生在发展中国家,中国7.4亿不吸烟者也遭受着二手烟的危害。目前每年已约有超过10万人因二手烟暴露而死亡,将有190万非吸烟者因被动吸烟所致的慢性阻塞性肺炎而死亡。因此,随着科学认知水平的提高,非烟民也对吸烟健康问题表示了强烈关注。

随着中共中央、国务院印发《“健康中国2030”规划纲要》以及传统烟草对于人体危害程度的教育加深,人们的健康需求被激化,越来越多烟民的健康意识在加强,也使得行业生产朝着健康化方向转型。

02. 烟草控制理念和行动在全球范围内推广和落实,不断压缩传统卷烟市场

世界卫生组织于2003年5月21日通过了《世界卫生组织烟草控制框架公约》以呼吁各国能尽可能展开合作,控制烟草的广泛流行。据世界卫生组织官网最新数据显示,截止目前已由181个国家成为该公约的缔约方,覆盖了全球90%以上的人口,其中,对烟草征税的国家占比高达96%。与此同时,全球烟草控制行动持续推进。2019年世界无烟日以“烟草与肺部健康”为主题,倡导全世界优先考虑烟草控制,实现控烟目标;此外,各国从包装,风味以及税收等方面着手,对卷烟实施更严格的限制。至此,传统卷烟市场在全球控烟的大背景下不断压缩,进而为电子烟行业发展提供空间。

03. 技术创新强化产品功能,新型烟草产品备受年轻消费者喜爱

随着电子烟产品由第一、二代逐步向第三代发展,电子烟产品不再仅仅具备降低有害物质的功能,其所具备的不同口味、所提供的的个性化烟弹以及所拥有的烟雾效果等,均成为年轻消费者购买新型烟草产品的驱动因素。尤其是在成熟的欧美市场,电子烟早已不再定位为替烟或戒烟产品,而是在年轻人中形成了一种玩味道、玩烟圈、玩花样的Vape文化,吸引了喜欢街头文化的年轻群体。

04. 卷烟烟民数量增长和卷烟烟民对电子烟接受度增加成为中国电子烟行业发展的双驱动力

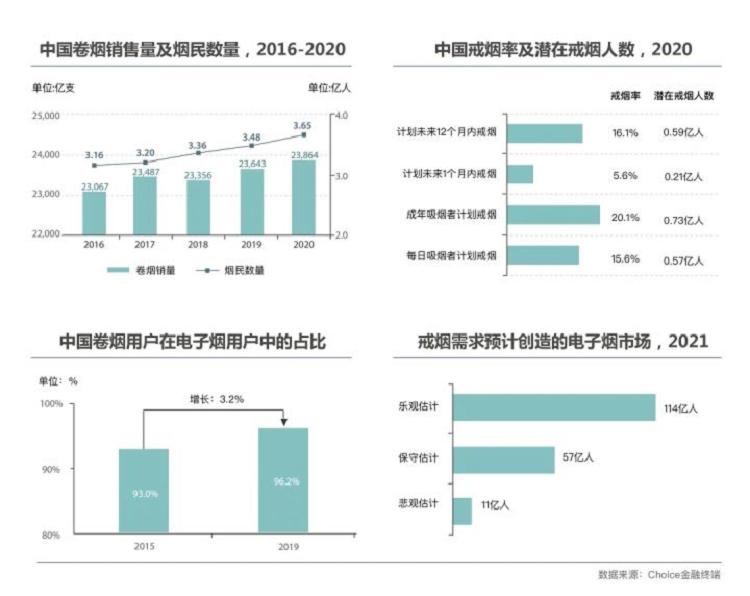

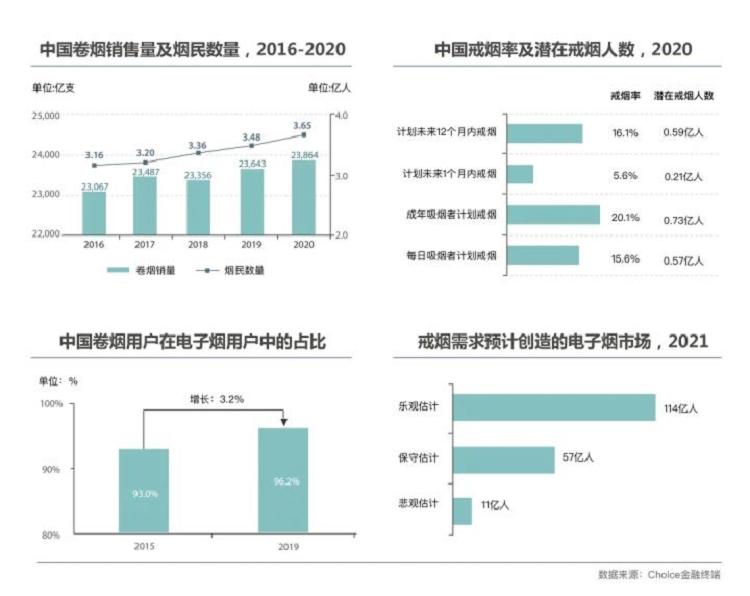

2016年-2020年,中国卷烟销售量及烟民数量保持增长,烟民年复合增长率为3.7%;据统计,截止2020年我国共有烟民3.65亿人,烟民数量仍旧在持续增加。同时,卷烟用户开始接受电子烟,中国疾控中心在国际权威医学杂志《柳叶刀-公共卫生》(The Lancet Public Health)上发表的论文显示中国成人电子烟用户主要为传统烟烟民,非烟民极少用电子烟。烟民在电子烟用户中占比极高,且电子烟新增用户中烟民的占比也不断上升。2015-2016年,烟民在中国电子烟用户中占比约93%;2018-2019年,烟民占比约96.2%,即非烟民占比不足4%。此外,电子烟作为戒烟产品,可满足中国戒烟市场的产品需求。2020年人均电子烟消费约2,000元/年,每日吸烟者计划戒烟人群占比为15.6%,乐观估计10%、悲观估计1%的戒烟人群使用电子烟,估计2021年中国戒烟需求将创造11-114亿元的电子烟市场。

四、产业链分析

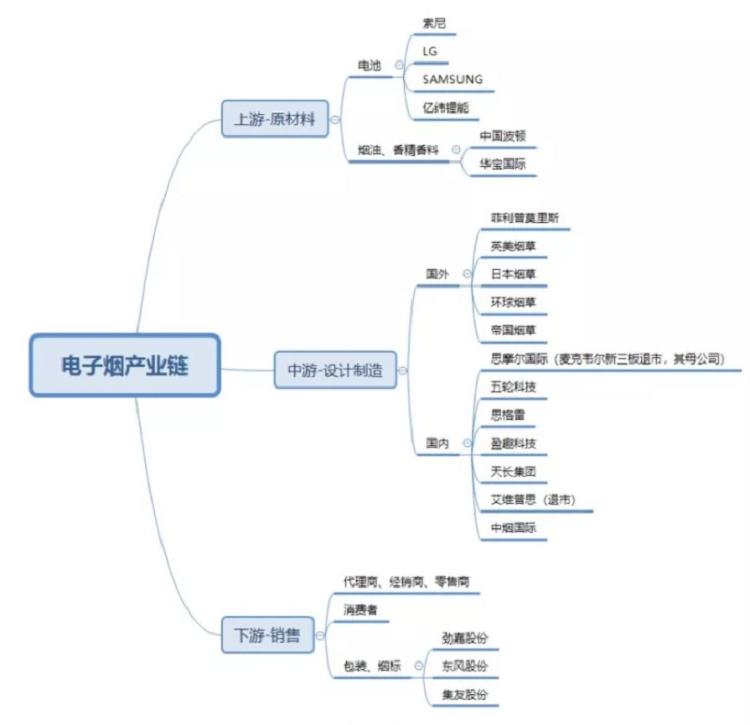

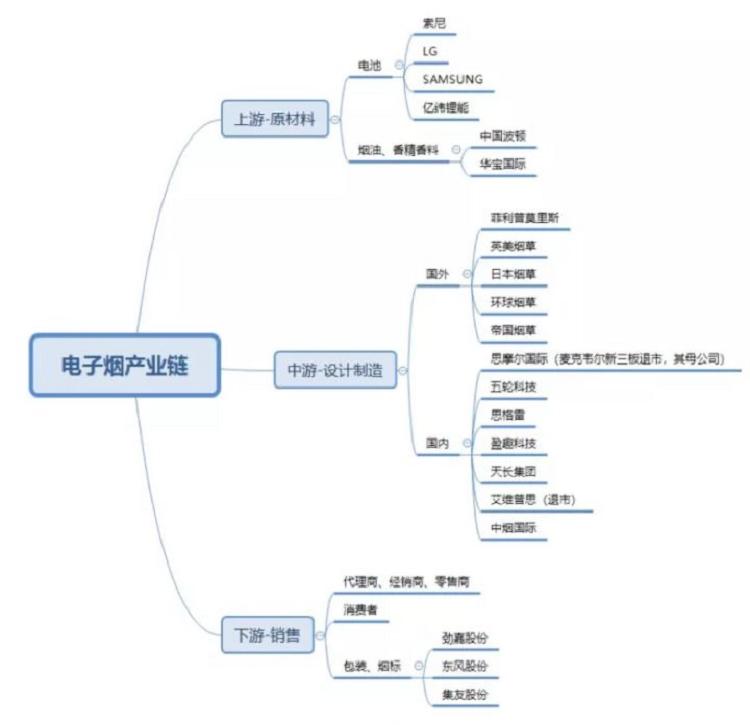

电子烟产业链上游包括原材料供应商,中游参与者包括设备制造商和品牌商,下游主体为分销商和电子烟用户;其中下游在电子烟价值链中占比最高,但中游的设计制造厂商有相当多的上市公司,因此,它是整个产业链中的核心。

(资料来源:塔尖研究)

(资料来源:塔尖研究)上游分析:原材料供应商,以烟油、雾化器、控制芯片为核心材料,锂电池和PCB等为辅助性材料。中国烟油企业为国外知名品牌进行代工生产,中国存在5,000多家烟油代工厂,厂商议价能力较弱。烟油产品对电子烟的口味影响最大,消费者存在口味偏好,对品牌的依赖性较大。雾化芯以陶瓷芯和棉芯为主要产品,从中国视角看,陶瓷芯电子烟因雾化效率高、口感稳定、不易糊芯等优势,更受商家和消费者青睐,市场占有率达85%,高于棉芯电子烟。

中游分析:设计制造,包括专业电子烟及配件制造、烟草制造等,既有电子烟制造商也有传统烟草商。目前国内大部分的电子烟生产商是采用OEM、ODM的商业模式,行业内一款电子烟产品的设计生产周期平均为3至5个月。

下游分析:零售、代理、经销商及消费者。2019年,电子烟线上销售管控收紧,电子烟品牌开始大力发展线下渠道,以抢占线下市场。据头豹洞察:品牌旗舰店和代理零售店成为电子烟主要的线下销售模式。品牌旗舰店多开设在一线城市的核心商圈,以体验服务的模式传递品牌形象和深入了解消费者需求。代理零售店多为小门面专卖店,销售热门产品和当季新品为主,以较低的租赁成本和较高的售卖速度加速品牌的市场下沉,提升品牌产品知名度和渗透率。

(资料来源:头豹研究院)

(资料来源:头豹研究院)五、行业资本市场现状

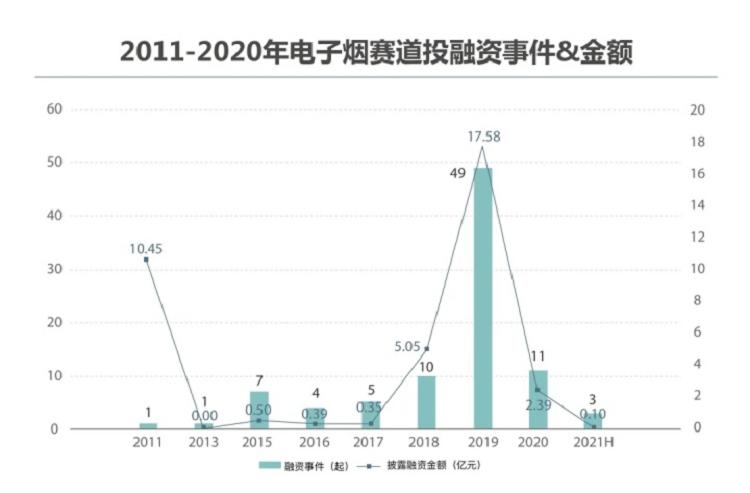

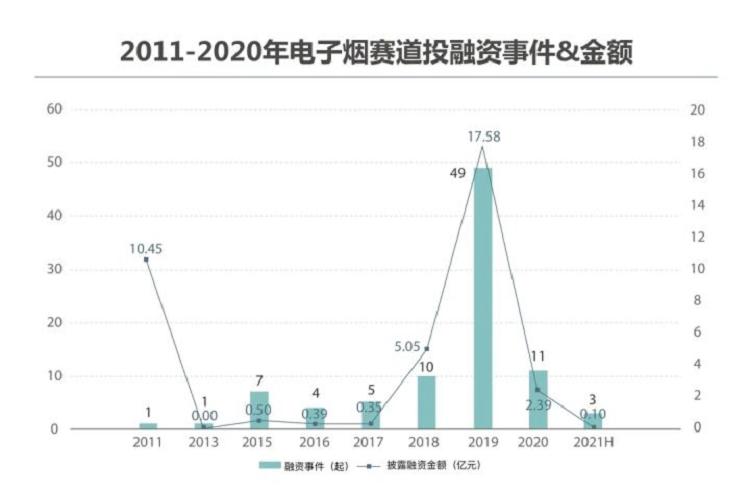

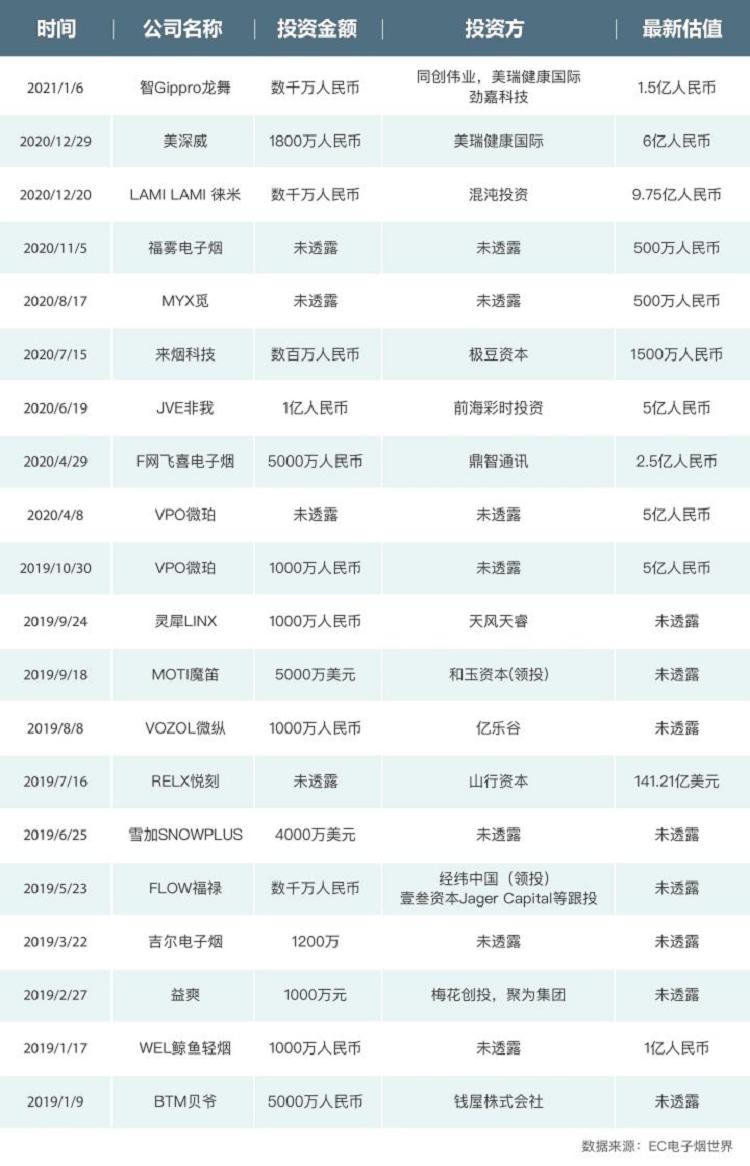

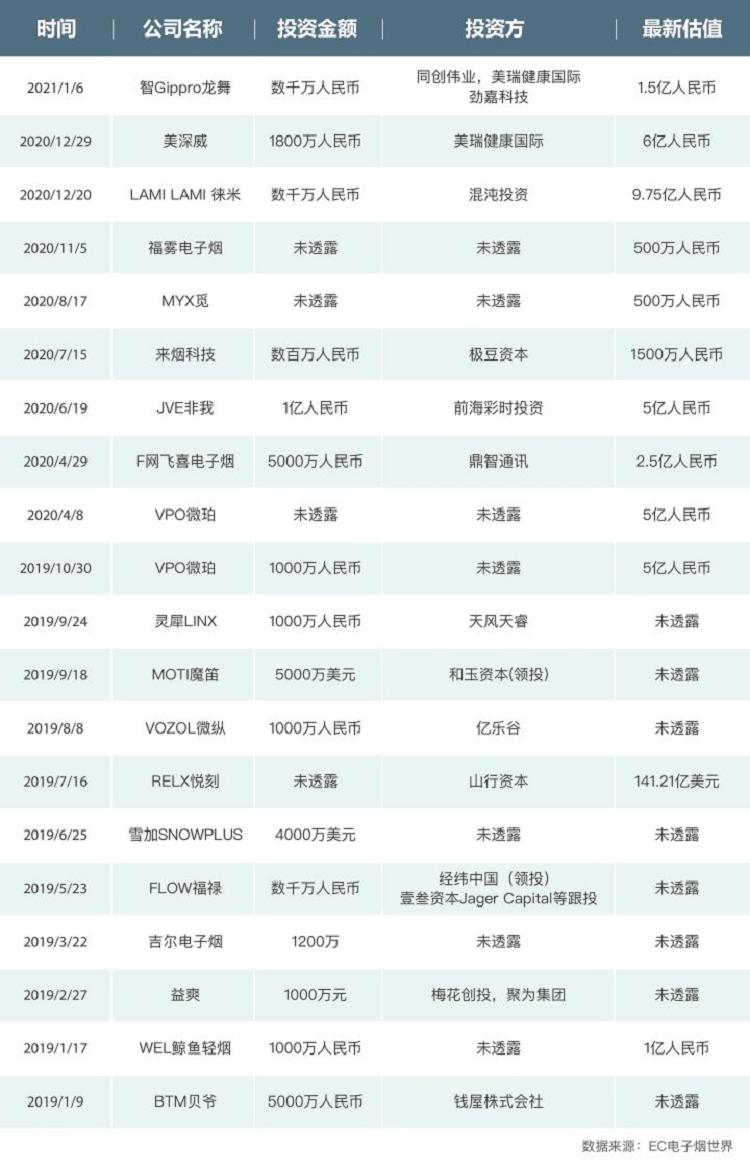

从电子烟赛道投融资状况来看,2011年以来的十年之间,电子烟项目获得的融资数量整体呈上升趋势。2018年下半年来,国内电子烟品牌快速兴起,引起资本市场广泛关注,多家资本携巨额投资涌入电子烟行业,以助力行业企业快速成长。

企查查数据显示,行业投融资高峰期出现在2019年,当年共获得融资49起,其中有24起为A轮融资,总金额达17.58亿元人民币。其中,知名度较高的品牌主要为relx悦刻、MOTI魔笛、FLOW福禄、鲸鱼轻烟、灵犀LINX、yooz柚子、Boulder铂德等,MOTI电子烟和雪加SNOWPLUS分别获得3.31亿元和2.65亿元的A轮融资。到了2020年,受监管及疫情影响,融资数量降至11起,融资金额也降至2.39亿元。

(数据来源:企查查2019年以来电子烟行业主要投融资情况)

(数据来源:企查查2019年以来电子烟行业主要投融资情况)

在市场及资本的推动下,少部分龙头企业登陆资本市场,在上交所、港交所上市,并有5家电子烟企业在新三板登陆,分别为施美乐、五轮电子、思摩尔国际、艾维普思和思格雷,其中施美乐和艾维普思在新三板短暂停留后已退市,思摩尔国际于2020年7月于港交所上市。

六、行业发展趋势

产品向:为开拓新的客户人群和新的应用场景,电子烟企业开始致力于产品的更新和升级,研发多元化的烟弹口味和智能化的雾化产品。据凯盛观点:受新冠疫情的影响,电子烟企业开始致力于发展医用雾化电子烟,通过电子烟将医用雾化器民用化,使电子烟成为能够预防或者控制呼吸道相关疾病的日用工具;同时,为提高电子烟的口感和吸引力,考虑到抽吸体验,如口感、口味、有无漏油、有无糊芯是影响电子烟用户最重要的功能指标,电子烟企业在烟油和烟弹设计上进行突破升级,以实现口味多元化与产品智能化。例如YOOZ推出冰葡萄酒口味烟油,RELX推出冰心紫薯味烟油,以吸引消费者购买;YOOZ首创“双芯”烟弹,以结合棉芯和陶瓷芯的双重优点。

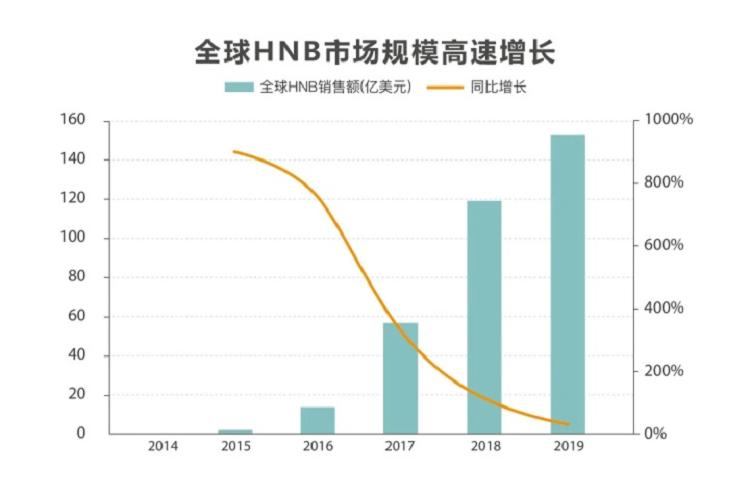

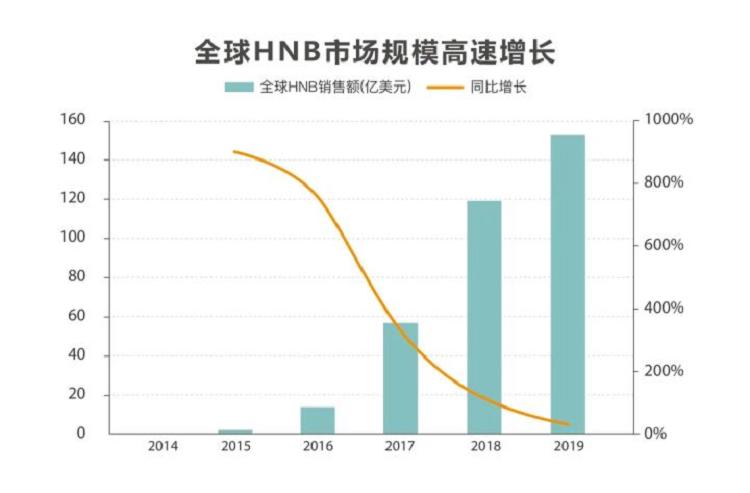

技术向:加热不燃烧(HNB)电子烟起步较晚,但市场规模已经开始显现强劲势头。至2019年,全球加热不燃烧电子烟市场规模已经达到152.3亿美元,同比增长27.4%,2014-2019年CAGR达到277%,目前已经覆盖全球50多个市场。HNB电子烟市场竞争激烈,IQOS仍处领先地位,相关的专利布局极为全面,占据 HNB 相关专利约 70%,多项核心专利壁垒深厚。相对于电子雾化烟,HNB产品上市时间短、覆盖市场范围小,但价格高,总销售额已经开始接近电子雾化烟,未来有望成为新型烟草市场的重要增长动力。

(数据来源:华创证券)

(数据来源:华创证券)政策向:据中国政府网11月26日消息,为加强电子烟等新型烟草制品监管,国务院决定对《中华人民共和国烟草专卖法实施条例》作如下修改:增加一条,作为第六十五条:“电子烟等新型烟草制品参照本条例卷烟的有关规定执行。”这意味着一直游离在法律监管之外的电子烟正式被纳入监管体系。电子烟将迎来有法可循,行业规范化发展的时代。虽然细则尚未明确,税收和渠道存在一定不确定性。但从生产端来看,监管政策的落地将提高行业准入的门槛,具备较高生产标准、技术水平的龙头厂商有望受益。

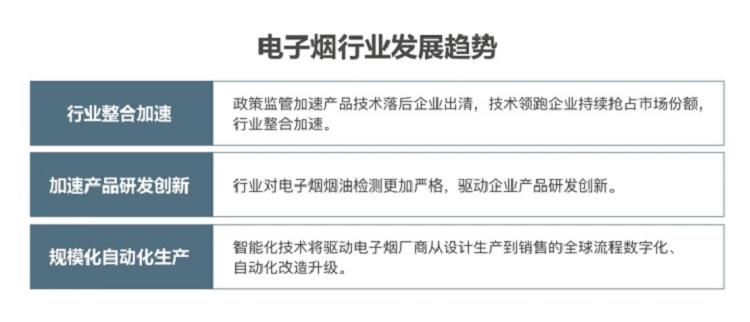

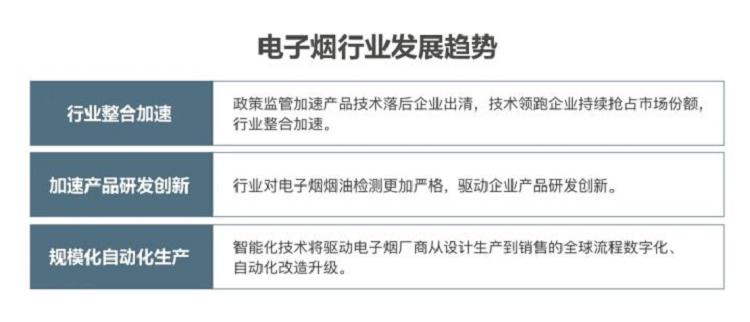

综上,受益于市场监管政策的提升,未来全国4000多家企业将面临洗牌,行业整合加剧;经过市场淘汰,电子烟企业集中度、电子烟龙头企业竞争优势有望提升。电子烟行业品牌化趋势将加重,在产品终端的型态研发、功能设计及设计色彩将不断提高。此外,政策监管加速产品技术落后企业出清,技术领跑企业持续抢占市场份额,行业准入门槛得到提高。企业需要不断加强合规可靠产品的研发,才能在政策的监管下获得生存发展。

(资料来源:前瞻产业研究院整理)

(资料来源:前瞻产业研究院整理)七、税收思考

对烟草产品征税既能够通过“寓禁于征”的方式降低整体烟草消费量,又能对产品、产业结构起到一定的调节作用。当前电子烟、加热不燃烧等产品仅征收增值税与企业所得税,并未和传统烟草产品一样上缴烟草消费税。随着新型烟草规模持续增大,将其纳入烟草专卖体系以规范企业经营、合理控制产品结构的必要性日趋加强。

目前海外大多数国家都将加热烟草制品定义为烟草,税收通常要低于香烟。并且在对其征收从量税或者混合税的时候,通常以所含烟草的千克数作为税基。对雾化电子的税收以从量为主,大多数国家都是对单位烟油体积征收一定数额的从量消费税。在电子烟最为流行的美国,各州间的税收方式有所差异,相当一部分国家和美国的州,对于烟油征税并不会区分是否含有尼古丁。

(资料来源:国信证券经济研究所)

(资料来源:国信证券经济研究所)八、行业内标杆企业分析

01. 雾芯科技 股票代码: RLX | 上市地: 纽交所

企业介绍:深圳雾芯科技有限公司成立于2018年1月2日,在多轮融资助力下,实现产品研发、供应链管理、销售渠道的全面布局。推出悦刻幻影、悦刻一代、悦刻阿尔法、悦刻灵点、悦刻无限等五大封闭式电子雾化烟系列产品,以及小悦刻、悦刻云白两种小烟产品,在外观设计和使用体验上满足不同人群的使用需求。短短两年时间,公司成长为全球领先的电子雾化器品牌,客户遍布全球超过40个国家和地区。

2021年1月22日,雾芯科技成功登陆纽交所挂牌上市,发行价为12美元,开盘大涨86%。截止当日收盘,其股价暴涨145.92%,市值达458亿美元,约合3000亿人民币。据雾芯科技招股书显示,2019年、2020年前三季度公司封闭式电子烟市占率分别为48.0%和62.6%, 2020年前三季度,公司已经实现了22亿元的营收,比2019年同比增长93%。净利润层面,2020年前三季度也实现了1.09亿元,同比增长11%。

公司的渠道布局领先行业。针对中国电子烟市场,开创了线下分销和“品牌专卖店+”结合的销售模式,通过授权分销商将产品销售给品牌专卖店、店中店以及其他零售终端,其中,爱施德深圳一号机为公司最大的一级分销商,2020前三季度收入占比达15.1%。此外,公司还拥有自营品牌店以及电子烟自动售卖机。截至2020年9月30日,公司自己运营20多家品牌店,与110个授权分销商合作,向覆盖全国250多个城市的5,000多个RELX品牌专卖店和10万多个其他零售门店提供产品。同时,销售网络全面高速扩张,市场份额提升,先发优势凸显。

优秀的管理团队也使得公司的市场战略精准、高效。其创始团队来自OPPO、华为、中科院、欧莱雅、宝洁、优步,创始人及CEO为前优步中国负责人。一方面,管理团队年轻且背景优质,平均年龄不到40岁,能更好地把握年轻人的需求;另一方面,优质的团队背景带来可观的资源,成立仅6个月的时候便获得源码、IDG的天使投资,从而能更快地实现产品研发和渠道铺设,领先此前市场上的大部分企业。

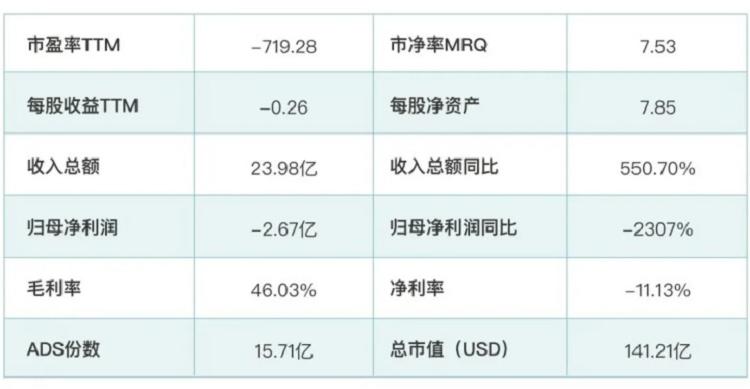

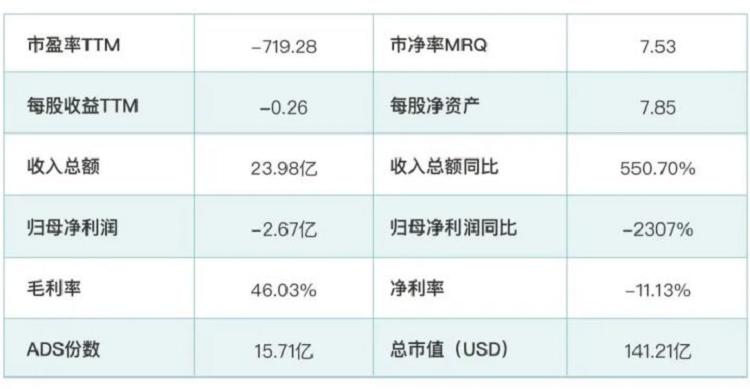

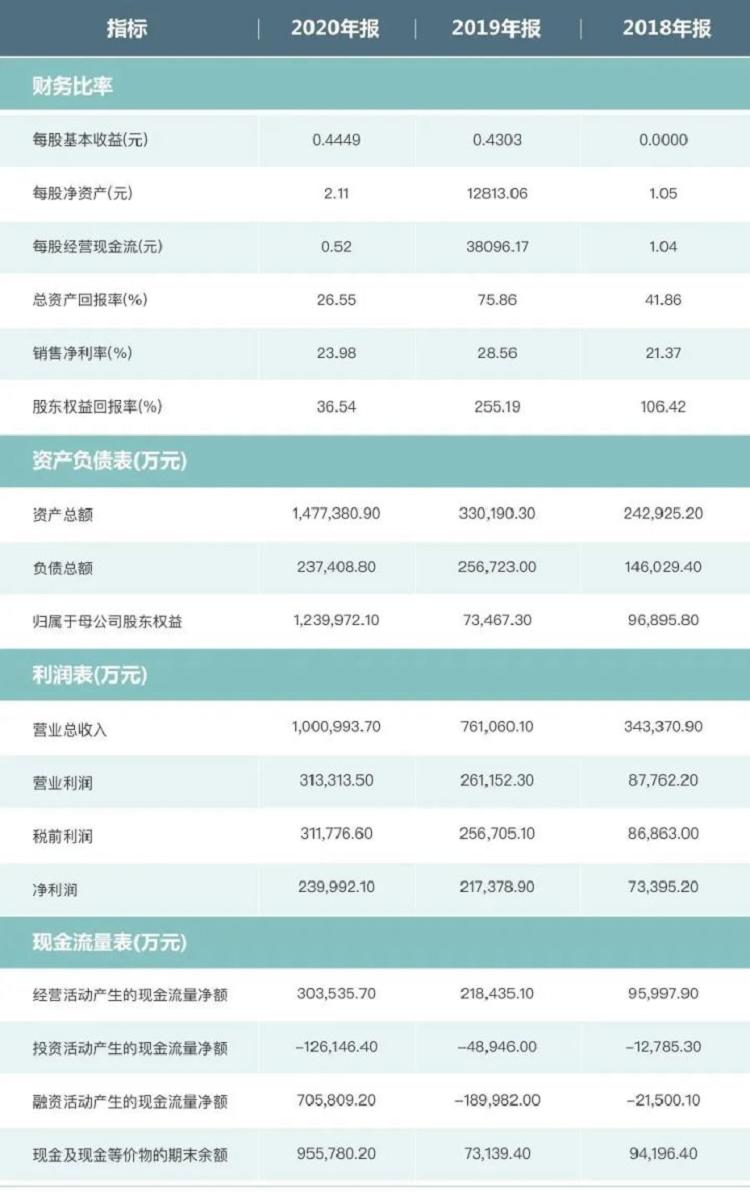

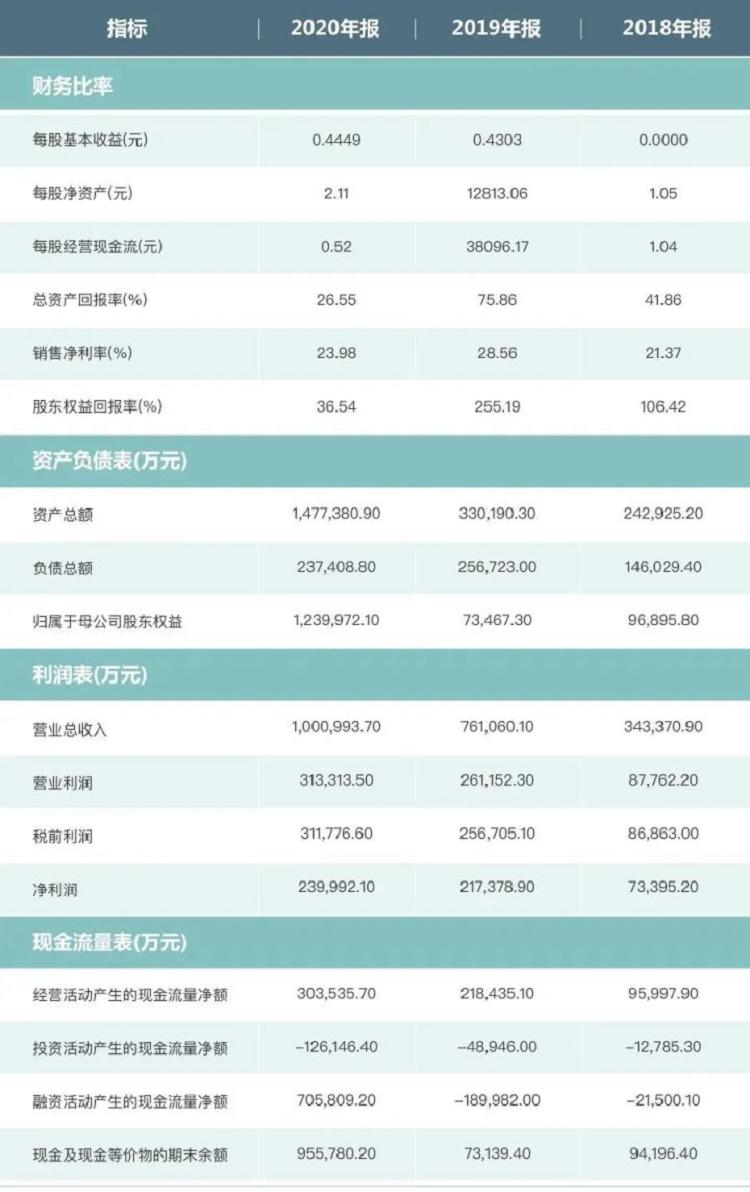

公司主要指标

(数据来源:上市公司信息披露)

(数据来源:上市公司信息披露)股价走势

(数据来源:Wind;数据截至时间:2021/12/10)

(数据来源:Wind;数据截至时间:2021/12/10)02. 思摩尔 股票代码: | 上市地: 港交所

公司介绍:思摩尔国际为提供雾化科技解决方案的全球领导者,包括基于ODM制造加热不燃烧产品的电子雾化设备及电子雾化组件,拥有先进的研发技术、雄厚的制造实力、广泛的产品组合及多元化的客户群。根据弗若斯特沙利文的资料,2019年就收益而言,思摩尔国际为全球最大电子雾化设备制造商,占总市场份额的16.5%。

思摩尔国际的前身是新三板首个“十倍股”麦克韦尔,主要以OEM/ODM生产及自有电子烟品牌的模式驰骋江湖。主要客户有日本烟草、英美烟草等国际烟草巨头。2015年曾在新三板挂牌上市,在不到3年的时间内,股价从上市时的9.67元涨到最高124元,妥妥的十倍大牛股。2019年,思摩尔以76.1亿元人民币营收占全球市场份额16.5%,成为市场最大的制造商。

2020年7月,思摩尔转向了香港交易所挂牌上市。上市首日,思摩尔较发行价12.40港元高开125.8%,市值超1600亿港元。随后公司的股价节节攀升。2021年初,思摩尔曾以83.7港元再创历史新高,总市值为4956亿港元,较上市当天大涨超3000亿港元。之前5年,思摩尔国际复合增速都在30%以上。根据沙利文的预测,到2025年,仍有接近30%的增速。思摩尔国际以技术壁垒构建成长护城河,在市场化竞争的蒸汽烟赛道中,同时成为烟草大厂和新兴品牌青睐的 ODM 供应商。思摩尔的陶瓷雾化芯技术在研发和产能布局方面皆领先于同行,也是在此技术加持下,公司斩获英美烟草、日本烟草订单。

主要证券指标

(数据来源:上市公司信息披露)

(数据来源:上市公司信息披露)主要财务指标

(数据来源:上市公司信息披露)

(数据来源:上市公司信息披露)股价走势

(数据来源:Wind;数据截至时间:2021/12/10)

(数据来源:Wind;数据截至时间:2021/12/10)03. YOOZ 柚子

企业介绍:YOOZ 电子烟品牌成立于 2018 年 12 月,隶属于北京奇雾科技有限公司,核心团队来自苹果、华为、联想、戴尔、小米、优步中国及各大互联网公司。公司主要从事电子雾化器设备研发、设计、生产、销售,拥有高度自主知识产权,其烟弹雾化器主要采用思摩尔国际 FEELM 蜂窝陶瓷雾化芯。2019 年 1 月发布产品以来便凭借良好的口碑迅速占领市场,截至目前拥有 YOOZ Zero 系列 1 代、2 代和 YOOZ Mini 系列换弹式雾化烟、YOOZ ONE 和口香糖系列一次性雾烟、23 种口味烟弹等产品线,产品矩阵丰富完善。YOOZ品牌低价位产品较多,2020 年 5 月公司 YOOZ Mini 换弹电子烟,以行业首发 9.9 元低价烟杆有力推动产品抢占下沉市场,提高公司市场份额。2021 年 1 月,YOOZ 全新发布同时使用棉芯和陶瓷芯的灵动系列通配透明烟弹,开创行业“双芯”烟弹产品先河。凭借高质量产品创新和口味差异化战略,YOOZ 已形成其独特的品牌优势。目前新产品产能爬坡基本完成,产能提升能够充分保障产品市场需求。

YOOZ 产品销售初始于创始人朋友圈带货,随着品牌规模扩大,YOOZ 在进驻淘宝、京东等电商平台的同时,加快拓展线下渠道。线上禁售后,在全国启动“百城千店”专卖店拓展计划。2020 年 10 月 27 日,YOOZ专卖店突破 1000 家,11 月发布最新优惠加盟政策,加大对重点区域加盟商的吸引力和支持力度。至 12 月 10 日,已经开业和即将开业专卖店数量突破 2500 家,从意向加盟数据看,其专卖店数量仍将高速增长。在稳步开拓国内市场的同时,依靠产品力与供应链优势,不断完善海外布局,销售渠道覆盖包括美国、英国、德国等二十余个国家, 300个海外城市,海外收入占比达 15%。