电子烟产业链解析

3月11日,国家烟草监管总局发布正式电子烟《管理办法》及国标《征求意见稿》第二版,管理办法将于2022年5月1日开始施行,对准入门槛、销售渠道及口味做出较严格限制。

4月15日,国家烟草专卖局发布电子烟产品追溯管理细则、电子烟产品技 术审评实施细则、关于电子烟批发企业布局的指导意见、关于对电子烟相关生产企业核发烟草专卖生产企业许可证工作的指导意见、关于电子烟零售点布局和许可管理工作的指导意见五大细则,将电子烟的监管进一步细化,并将监管过渡期延至 9 月 30 日。

根据欧睿数据,全球雾化电子烟市场规模2021年为237亿美元。

中国电子烟行业内销市场规模持续增长,2021年市场规模达145亿元,同比增长73%,预计2022年增长率为76%,市场规模达255.2亿元。

我国是全球最大的电子烟生产和出口国,根据《2021电子烟产业蓝皮书》,我国2021年电子烟出口额达1383亿元(+180%)。

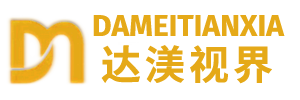

电子烟产业链

电子烟上游、中游、下游的价值量分布占比约为15%、35%、50%。

上游:原材料生产商

主要为电子烟生产雾化器/加热器、电池、烟油、包装配件等门槛较低的零部件,技术门槛较低,行业集中度低。

中游:电子烟的设计与制造

主要由制造商和品牌商组成。

制造商以OEM、ODM模式为品牌商提供代工生产,核心零部件供应商壁垒较高(例如思摩尔国际的陶瓷雾化芯产品具备专利+规模+Knowhow壁垒),市场趋于集中。

中国电子烟制造商主要采用OEM/ODM模式为国内外烟草品牌商代工。

我国广东地区已形成较为强大的电子烟产业链集群,其中深圳地区的企业数量高达500余家,约占全国电子烟企业总数的13%,多分布于宝安、南山、龙岗,龙华等地区。除类似于麦克韦尔等的头部企业外,大部分为规模较小的企业。

《2021电子烟产业蓝皮书》显示2021年中国电子烟直接供应链企业或达到3000家、物流供应链公司2000家,第三方服务企业300家,配套服务企业近80000家。

中游:竞争格局较好

目前我国电子烟行业内已经成三大梯队金字塔式的竞争格局。

第一梯队为行业知名度高、公司规模大、产品具备鲜明特色、研发实力强的头部企业。

第二梯队则包含行业知名度较高、规模较小、产品知名度较低、销售额较低,研发实力较低的企业。

第三梯队则为知名度极低且公司规模非常小的企业,竞争力水平相对较差。

根据万榜公布的2021电子烟行业TOP10企业榜显示,在目前的中国电子烟企业综合实力排名中,全球电子烟制造巨头思摩尔排名第一,第二到第五名分别是悦刻、卓力能ALD、魔笛、铂德。

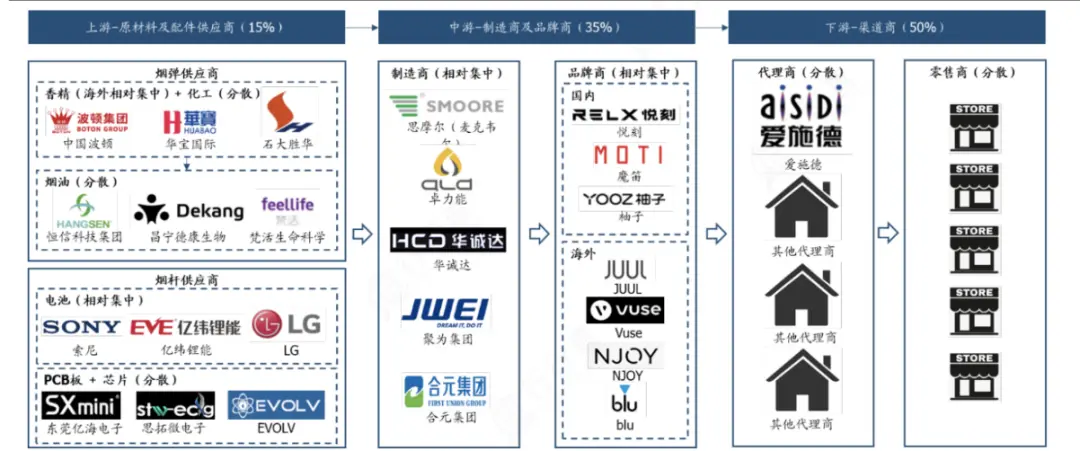

目前电子烟已经形成了一个向头部企业靠拢的趋势,悦刻、魔笛、柚子、铂德等品牌商跑马圈地,提前布局市场;小野、福禄、雪加等瓜分剩余市场的格局已然形成。

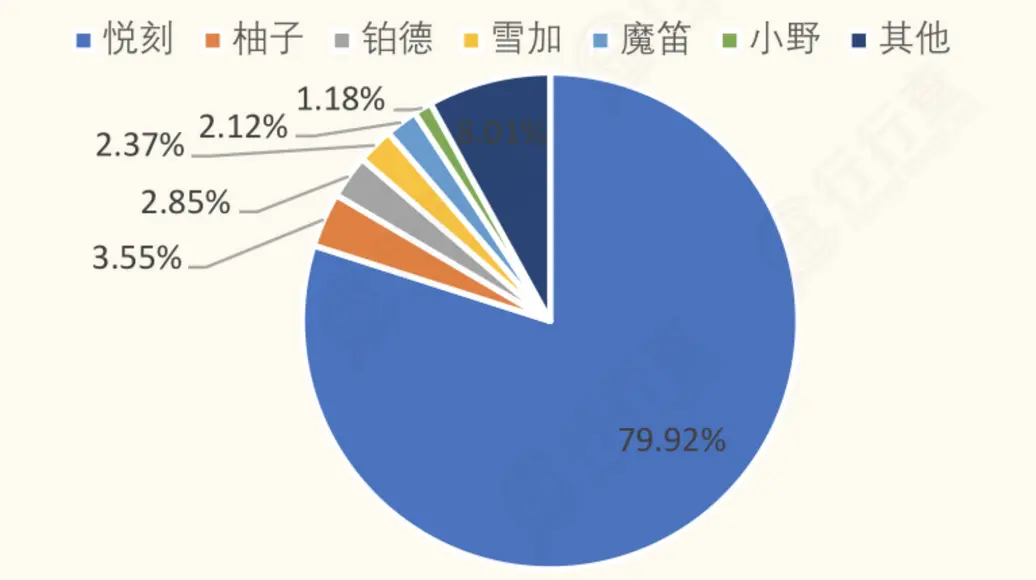

海外市场方面来看,据尼尔森美国电子烟线下零售统计,2022年2月美国电子烟市场前五大品牌为Vuse/JUUL/NJOY/ImperialTobacco/LOGIC,份额35.0%/32.9%/5.1%/3.6/1.2%。

下游:终端零售店

经代理商和经销商将成品运送至终端零售店,如知名电子烟品牌商、超市、便利店等,向消费者出售。

品牌对于消费者心智占领,渠道、研发能力带来的产品体验等优势,头部效应显著。

2022年5月20日前各省份将正式出台零售网点布局规划说明,6月1日起可申请电子烟零售许可证,且仅限 21年11月10日过渡期开始前在市场监管部门登记注册的企业,6月15日前完成审核和上线电子烟管理平台, 9月30日前基本实现电子烟全产业链平台交易运行。

政策风向来看,监管或限制内销电子烟生产产能,市场上小品牌电子烟较多,产品质量参差不一,烟草口味统一将会使得市场加速整合。天风证券认为,国内现有拥有较大产能储备的头部企业有望受益,产品技术认证提高生产门槛,市场集中度将快速提升。

电子烟国标、管理办法、各环节管理细则等陆续出台,行业格局逐步明晰,电子烟本质将回归替烟属性,成瘾性需求稳定,减害属性下电子烟渗透率有望进一步提升。

相关文章

- 烟草专卖局:这些电子烟产品不予核发生产企业许可证

- 港股异动中烟香港(06055)涨超9%领涨电子烟概念股FDA首次授权电子烟产品在美国市场合法销售

- 实探深圳“雾谷”:占全球九成电子烟产能,现有公司裁员70%,行业人士:不知道多少小厂死了

- 美国参议员向ElfBar开炮:联邦调查局应严打针对儿童电子烟产品

- 两部门:寄递电子烟产品等实行限量管理,每人每天限寄一件

- 国家烟草专卖局:每人每次异地携带电子烟产品、雾化物等实行限量管理

- 中国电子烟产业迁移印尼,出海故事从此开始

- 如何让电子烟产品符合欧盟TPD指令?

- 思摩尔2022年营收121亿,一次性电子烟产品收入涨19倍

- 第二张牌照下发劲嘉股份打造电子烟产业链最全的上市公司