11月征期来了!新增一个税+个体户新政+社保减免+中小微企业缓缴部分税费汇总……

原标题:11月征期来了!新增一个税+个体户新政+社保减免+中小微企业缓缴部分税费汇总……

新一轮的申报工作又开始啦!这些优惠政策及新政策:

(1)新增一个税!税率36%、11%!11月1日执行!

(2)个体户新政!14项重点变化!11月1日执行!

(3)社保缓缴继续执行!

(4)制造业中小微企业继续缓缴!

这是您在祥顺财税俱乐阅读的第17,299篇

01

11月征期已发布!

税务局刚刚通知!

02

新增一个税!税率36%、11%!

11月1日执行!

10月25日,财政部、海关总署、税务总局发布了关于对电子烟征收消费税的最新公告,明确了将电子烟纳入消费税征收范围,在烟税目下增设电子烟子目,自2022年11月1日起执行。

在中华人民共和国境内生产(进口)、批发电子烟的单位和个人为消费税纳税人。此外,电子烟实行从价定率的办法计算纳税。生产(进口)环节的税率为36%,批发环节的税率为11%。

纳税人生产、批发电子烟的,按照生产、批发电子烟的销售额计算纳税。电子烟生产环节纳税人采用代销方式销售电子烟的,按照经销商(代理商)销售给电子烟批发企业的销售额计算纳税。纳税人进口电子烟的,按照组成计税价格计算纳税。

电子烟生产环节纳税人从事电子烟代加工业务的,应当分开核算持有商标电子烟的销售额和代加工电子烟的销售额;未分开核算的,一并缴纳消费税。

关于进、出口政策

纳税人出口电子烟,适用出口退(免)税政策。

将电子烟增列至边民互市进口商品不予免税清单并照章征税。

除上述规定外,个人携带或者寄递进境电子烟的消费税征收,按照国务院有关规定执行。电子烟消费税其他事项依照《中华人民共和国消费税暂行条例》和《中华人民共和国消费税暂行条例实施细则》等规定执行。

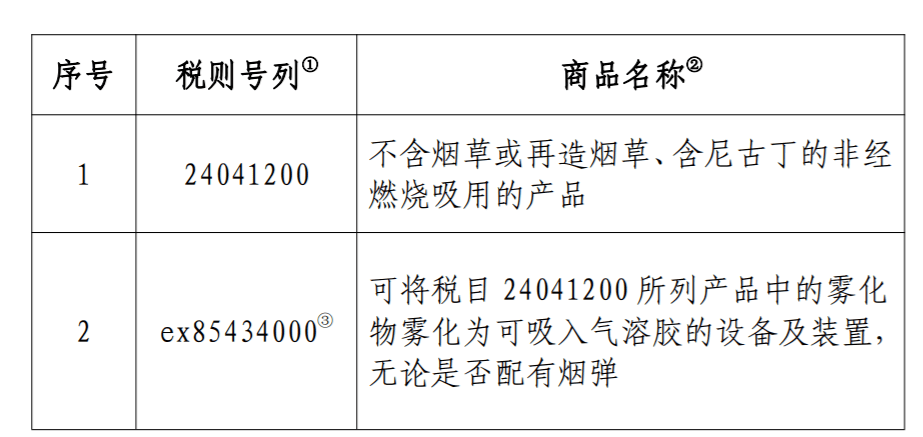

电子烟进出口税则号列及商品名称

注:

①为《中华人民共和国进出口税则〔2022〕》的税则号列。

②除标注ex的税则号列外,商品名称仅供参考,具体商品范围以《中华人民共和国进出口税则〔2022〕》中的税则号列对应的商品范围为准。

③ex表示进口商品应在该税则号列范围内,以具体商品描述为准。

03

个体户新政!14项重点变化!

11月1日执行!

刚刚,国务院发布了《促进个体工商户发展条例》!自2022年11月01日执行。小编将最新政策整理成思维导图,供大家学习!

04

社保费继续缓缴

实施降费率和缓缴社会保险费政策。

1、延续实施阶段性降低失业保险、工伤保险费率政策1年,执行期限至2023年4月30日。

继续执行降低失业保险费率,执行1%的缴费比例,其中单位缴费比例0.5%,个人缴费比例0.5%。

2、对餐饮、零售、旅游、民航、公路水路铁路运输企业阶段性实施缓缴养老保险、失业保险、工伤保险费政策。

其中,养老保险费缓缴期限3个月,失业保险和工伤保险费缓缴期限不超过1年,缓缴期间免收滞纳金。

以个人身份参加企业职工基本养老保险的个体工商户和各类灵活就业人员,2022年缴纳养老保险费有困难的,可自愿暂缓缴费至2023年底前补缴。

除了上述社保优惠外,国家还明确表示,22年出台一些新的减税优惠措施。具体会有哪些优惠政策出台,我们一起来看看!

05

制造业中小微企业

继续缓缴!

9月14日,国家税务总局 财政部发布2022年第17号公告,宣布自2022年9月1日起,已享受延缓缴纳税50%的制造业中型企业和延缓缴纳税费100%的制造业小微企业,其已缓缴税费的缓缴期限届满后继续延长4个月。

注意!!

延缓缴纳的税费包括所属期为2021年11月、12月,2022年2月、3月、4月、5月、6月(按月缴纳)或者2021年第四季度,2022年第一季度、第二季度(按季缴纳)已按规定缓缴的企业所得税、个人所得税、国内增值税、国内消费税及附征的城市维护建设税、教育费附加、地方教育附加,不包括代扣代缴、代收代缴以及向税务机关申请代开发票时缴纳的税费。

由于所属期为2021年10月和2022年1月的税费缓缴期限已到期,纳税人按规定应在2022年8月缴纳入库,不适用本《公告》。

所属期为2022年8月(或按季缴纳的第三季度)及以后期间发生的税费,按规定正常申报缴纳。

(一)按季申报缴税的纳税人

(二)按月申报缴税的纳税人

对这篇文章有什么疑问?欢迎来留言咨询哦~小编尽量一一回复

,如果文章能帮助到大家,别忘了在文末右下角点个在看,您的支持是我们最强动力~

文章来源:税务大讲堂、会计学苑、国家税务总局等。内容仅供读者学习、交流之目的。文章版权归原作者所有,如有不妥,请联系删除。返回搜狐,查看更多

责任编辑: